Immaterielle eiendeler og varige driftsmidler

Resultatregnskapet: | |

|---|---|

4. |

Endring i beholdning av egentilvirkede anleggsmidler |

7. |

Avskrivning på varige driftsmidler og immaterielle eiendeler |

8. |

Nedskrivning på varige driftsmidler og immaterielle eiendeler |

Balansen: | |

A. |

Anleggsmidler |

I. |

Immaterielle eiendeler |

1. |

Forskning og utvikling |

2. |

Konsesjoner, patenter, lisenser, varemerker og lignende rettigheter |

3. |

Utsatt skattefordel |

4. |

Goodwill |

II. |

Varige driftsmidler |

1. |

Tomter, bygninger og annen fast eiendom |

2. |

Maskiner og anlegg |

3. |

Skip, rigger, fly og lignende |

4. |

Driftsløsøre, inventar, verktøy, kontormaskiner og lignende |

Lovhenvisning: | |

|---|---|

Vurderingsregler: |

Regnskapsloven §§ 5-1, 5-3, 5-4, 5-6 og 5-7 |

Noteopplysninger: |

Regnskapsloven §§ 7-12, 7-13, 7-14 og 7-39 |

Skatteregler: |

Skatteloven §§ 6-10, 9-3 til 9-8, 14-4 sjette ledd, 14-30 flg. |

God regnskapsskikk – standarder og uttalelser: | |

|---|---|

NRS 4 |

Offentlige tilskudd |

NRS 5 |

Spesifikasjon av særlige poster, korrigering av feil og virkning av prinsippendring og estimatendring |

NRS 13 |

Usikre forpliktelser og betingede eiendeler |

NRS 14 |

Leieavtaler |

NRS(F) |

Resultatskatt |

NRS 17 |

Virksomhetskjøp og konsernregnskap (goodwill) |

NRS 19 |

Immaterielle eiendeler |

NRS(F) |

Nedskrivning av anleggsmidler |

NRS(V) |

Anvendelse av IFRS-løsninger innenfor god regnskapsskikk |

NRS(V) |

Regnskapsføring av inntekt |

NRS 8 |

God regnskapsskikk for små foretak |

Anskaffelse og klassifisering

Regnskap

Anleggsmidler er eiendeler bestemt til varig eie og bruk. Med varig menes at eiendelen er anskaffet for bruk i virksomheten og ikke i den hensikt å oppnå en gevinst ved å selge den. Andre eiendeler er omløpsmidler. Det er foretakets hensikt med den enkelte eiendelen som er avgjørende for om den skal klassifiseres som anleggsmiddel eller som omløpsmiddel. Anleggsmidler skal vurderes til anskaffelseskost. Anskaffelseskost ved kjøp er kjøpspris med tillegg av kjøpsutgifter, for eksempel frakt og offentlige avgifter som toll og dokumentavgift.

For hver post under varige driftsmidler og immaterielle eiendeler skal det opplyses om anskaffelseskost med spesifikasjon av balanseførte finansieringsutgifter knyttet til egentilvirkende anleggsmidler, tilgang og avgang i året, og avskrivninger, nedskrivninger og reversering av nedskrivninger (både årets og samlede). Det skal også opplyses om økonomisk levetid og valg av avskrivningsplan. For hver post under varige driftsmidler skal det opplyses om balanseførte leieavtaler, og det skal opplyses om årets tilgang av egentilvirkede varige driftsmidler.

Det skal opplyses om hvilke forutsetninger som er lagt til grunn for nedskrivning og reversering av nedskrivning på varige driftsmidler. Det følger av NRS (F) Nedskrivning av anleggsmidler at dette gjelder alle anleggsmidler, herunder immaterielle eiendeler. For ytterligere notekrav knyttet til nedskrivning og reversering av nedskrivning henvises det til NRS (F) Nedskrivning av anleggsmidler punkt. 10.

Immaterielle eiendeler er ikke-pengeposter uten fysisk substans. For at foretaket skal kunne balanseføre immaterielle eiendeler, må de være identifiserbare og kontrolleres av foretaket slik at de representerer fremtidige økonomiske fordeler som forventes å tilflyte foretaket.

I regnskapsloven § 5-7 defineres goodwill som differansen mellom anskaffelseskost ved kjøp av en virksomhet og virkelig verdi av identifiserbare eiendeler og gjeld i virksomheten. Goodwill skal spesifiseres på hvert enkelt virksomhetskjøp, og avskrivningsplaner utover fem år skal begrunnes. Dersom den økonomiske levetiden for balanseført goodwill ikke kan anslås pålitelig, skal den avskrives over maksimalt ti år.

Varige driftsmidler er fysiske eiendeler anskaffet for varig eie og bruk i et foretak. Varige driftsmidler er således ikke anskaffet med videresalg som formål. Med «varig» menes et tidsrom på mer enn ett år. Hvis eiendelen inngår i varekretsløpet, kan eiendelen ikke defineres som anleggsmiddel selv om eiendelen varer lenger enn ett år. Eiendelen skal da klassifiseres som omløpsmiddel.

Små foretak kan kostnadsføre varige driftsmidler som har en kostnadsramme på under kr 15 000 eller en levetid mindre enn tre år.

Skatt

Skattemessig skal et driftsmiddel aktiveres og avskrives på saldo når det er både varig og betydelig. Et driftsmiddel regnes som varig når det har en brukstid på mer enn tre år. Som betydelig regnes et driftsmiddel når anskaffelseskost er kr 30 000 eller høyere.

Avskrivbare driftsmidler henføres til ulike saldogrupper jf. skatteloven § 14-41 og § 14-43, og avskrives med inntil den satsen som lovbestemmelsen angir for den enkelte gruppe.

Driftsmiddel med kortere brukstid enn tre år eller lavere kostpris enn 30 000 kroner kan fradragsføres i anskaffelsesåret eller avskrives, jf. § 14-40 (2).

Egentilvirkede anleggsmidler

Regnskap

Ved egen tilvirkning av anleggsmidler, for eksempel oppføring av bygg til eget bruk, aktiveres de påløpte kostnadene direkte i balansen.

Anskaffelseskost ved tilvirkning omfatter variable og faste tilvirkningskostnader. Dette omfatter blant annet lønn til egne ansatte som er direkte knyttet til byggingen, installasjonsutgifter, honorarer for profesjonelle tjenester som eksempelvis arkitekt- og ingeniørbistand og utgifter til testproduksjon mv. Finansieringsutgifter på kapital som kan knyttes til tilvirkning av et anleggsmiddel, kan likevel kostnadsføres når de påløper. Små foretak kan velge å benytte kun variabel tilvirkningskost som anskaffelseskost. Alle faste tilvirkningskostnader resultatføres da løpende.

Skatt

Kostnader til egen tilvirkning av driftsmidler skal aktiveres skattemessig. Dette gjelder også andel av indirekte kostnader og kostnader til egen forskning og utvikling knyttet til konkrete prosjekter som kan bli eller er blitt driftsmidler, jf. skatteloven § 6-25.

I brev av 30. mai 2005 fra Finansdepartementet til Skattedirektoratet fremgår følgende:

«Oppsummeringsvis kan det konstateres at området for aktiveringsplikt av FoU-resultater som driftsmidler er nokså smalt, og at adgangen til rask avskrivning/fradragsføring av aktiverte beløp i praksis vil være vid. Aktiveringsplikten er betinget av en adgang til eksklusiv, inntektsgivende utnyttelse av FoU-resultatet i minst tre år. Aktiveringsplikten er dessuten begrenset til de kostnader som inntrer etter at FoU-innsatsen er kommet så langt og er blitt så vellykket at en slik egen utnyttelse er sannsynlig. Når først aktiveringsplikt foreligger, vil rask avskrivning/utgiftsføring være det normale på grunn av begrenset økonomisk levetid for FoU-resultatet.»

Avskrivning

Det finnes ingen egen regnskapsstandard for varige driftsmidler. I NRS 8 God regnskapsskikk for små foretak er det imidlertid tatt inn en utførlig veiledning knyttet til avskrivning av varige driftsmidler, samt til skille mellom vedlikehold og påkostning. Denne veiledningen kan i mange tilfeller også anvendes av øvrige foretak. Det er en forutsetning at det ikke positivt er gitt unntaksregler for små foretak. Teksten nedenfor og under avsnittet Vedlikehold eller påkostning er hentet fra NRS 8.

Varige driftsmidler som har en begrenset levetid, skal avskrives etter en fornuftig avskrivningsplan. Lineær avskrivning er mest benyttet. Også andre avskrivningsmetoder, for eksempel skattemessige saldoavskrivninger, kan benyttes hvis avskrivningsmetoden gir en fornuftig periodisering.

Det avskrivbare beløpet, dvs. anskaffelseskosten med fradrag for eventuell forventet salgs-/utrangeringsverdi, skal fordeles over den antatte økonomiske levetiden for driftsmidlet i virksomheten. Ved fastsettelse av salgs-/utrangeringsverdien skal det ikke tas hensyn til forventet prisstigning i eierperioden, dvs. at en skal bruke dagens pris på eiendelen i den stand den forventes å være ved utskiftingen.

Mange vesentlige driftsmidler (for eksempel bygninger, skip og fly) består av enkeltdeler (komponenter) med ulik levetid. Ifølge NRS(V) Anvendelse av IFRS-løsninger innenfor god regnskapsskikk er dekomponering av et driftsmiddel for avskrivningsformål i mange tilfeller også nødvendig etter regnskapsloven, for eksempel for et driftsmiddel som er sammensatt av større komponenter med betydelig forskjellig levetid. Ved vurderingen av om dekomponering skal foretas, bør en ta i betraktning at slik utskilling av større enkeltdeler med betydelig forskjellig levetid i egne avskrivningsgrupper normalt gir et riktigere regnskap. Kost/nytte-betraktning tilsier at terskelen for å dekomponere ligger høyere for små foretak enn for øvrige foretak. Som følge av at skatteloven krever at kostprisen for bygning må fordeles mellom kostprisen for faste tekniske installasjoner og kostprisen for bygningen for øvrig, vil ikke regnskapsmessig dekomponering av bygninger og faste tekniske installasjoner medføre ekstra ressursbruk. Slike bygninger må derfor normalt dekomponeres også regnskapsmessig i de samme to gruppene. Dekomponering fører til at skillet mellom vedlikehold og påkostning blir enklere.

Når et anleggsmiddel som består av komponenter med betydelig forskjellig levetid ikke dekomponeres, kan avskrivningstiden fastsettes enten til antatt levetid for den vesentligste komponenten (for eksempel råbygget), eller til en veid gjennomsnittlig forventet levetid. Den første løsningen anbefales.

Hvis estimatet på forventet levetid for et driftsmiddel endrer seg, bør avskrivningsplanen revurderes. Endringen kan regnskapsføres på to ulike måter. Det ene alternativet er å fordele det balanseførte beløpet på det nye estimatet på gjenværende levetid (knekkpunktløsningen). Det andre alternativet er å korrigere avskrivningene for tidligere år, ved å tilbakeføre et beløp som svarer til forskjellen mellom det balanseførte beløpet ved begynnelsen av året, og det beløpet som ville vært balanseført om det nye estimatet på levetid hadde vært lagt til grunn allerede fra anskaffelsen.

Avskrivning kan ikke unnlates selv om driftsmidleter tilstrekkelig avskrevet i forhold til virkelig verdi. Tomter avskrives ikke.

I enkelte bransjer (for eksempel shipping) er det krav om periodisk vedlikehold. Etter NRS 13 Usikre forpliktelser og betingede eiendeler skal kostprisen for de delene som skal skiftes ut ved det periodiske vedlikeholdet skilles ut fra kostprisen for driftsmidlet for øvrig, og avskrives over perioden frem til vedlikeholdet skal skje. Denne løsningen for periodisk vedlikehold er dermed et eksempel på dekomponering. Det aksepteres også etter NRS 13 at kostnaden til det periodiske vedlikeholdet fordeles gjennom en avsetning til periodisk vedlikehold. Små foretak kan kostnadsføre det periodiske vedlikeholdet når det skjer.

Skatt

Skattemessig skal varige driftsmidler (iht. skattelovens definisjon) tilordnes definerte saldogrupper som maksimalt kan avskrives med øverste tillatte avskrivningssats for hver enkelt gruppe:

«Skatteloven § 14–43. Avskrivningssatser

(1) Saldo for driftsmidler m.v. som nevnt i § 14-41 første ledd kan avskrives med inntil følgende sats:

kontormaskiner og lignende – 30 prosent

ervervet forretningsverdi – 20 prosent

vogntog, lastebiler, busser, varebiler, drosjebiler og kjøretøyer for transport av funksjonshemmede – 24 prosent

personbiler, traktorer, maskiner, redskap, instrumenter, inventar, mv. – 20 prosent.

skip, fartøyer, rigger m.v. – 14 prosent

fly, helikopter – 12 prosent

anlegg for overføring og distribusjon av elektrisk kraft og elektroteknisk utrustning i kraftforetak, og slike driftsmidler benyttet i annen virksomhet – 5 prosent

bygg og anlegg, hoteller, losjihus, bevertningssteder mv. – 4 prosent

forretningsbygg – 2 prosent

fast teknisk installasjon i bygninger – 10 prosent.

(2) Forhøyet avskrivningssats gjelder for bygg med en så enkel konstruksjon at det må anses å ha en brukstid på ikke over 20 år fra oppføringen. Saldo for slikt bygg kan avskrives med inntil 10 prosent. Det samme gjelder for anlegg med en brukstid på ikke over 20 år fra det er nytt.

(3) Forhøyet avskrivningssats gjelder for saldo for husdyrbygg i jord- og skogbruk. Saldo for slikt bygg kan avskrives med inntil 6 prosent. Når de enkelte delene av et bygg kan henføres til forskjellige avskrivningsgrupper eller avskrivningssatser, eller ikke er avskrivbare, kan bygget avskrives med forhøyet sats for husdyrbygg dersom 50 prosent eller mer av bygningens areal benyttes til dette formål. Departementet kan gi forskrift om avgrensning av husdyrbygg i jord- og skogbruk. Forhøyet avskrivningssats gjelder også for frukt- og bærfelt. Fruktfelt kan avskrives med 10 prosent. Bærfelt kan avskrives med 20 prosent.

(4) – – –

(5) Driftsmiddel som nevnt i saldogruppe d, som er ervervet fra og med det tidspunktet Kongen bestemmer og ut inntektsåret 2020, kan i tillegg til avskrivning etter første ledd, avskrives med inntil 10 prosent av kostpris i inntektsåret 2020. Tilsvarende gjelder påkostning på driftsmiddel i saldogruppe d, jf. § 14-40 tredje ledd. Avskrivning etter første punktum gjelder ikke ved erverv av driftsmidler fra nærstående part. Som nærstående part anses part definert som nærstående etter skatteloven § 6-41 femte ledd. Departementet kan i forskrift gi regler om utfylling og gjennomføring av dette ledd.

(6) Departementet kan i forskrift gi nærmere regler, herunder regler om utfylling, gjennomføring og ikraftsetting, om hvilke skip som kan føres på ny midlertidig skattemessig saldo for skip i nærskipsfart med virkning for inntektsåret 2020. Ny midlertidig skattemessig saldo for skip i nærskipsfart kan ikke gjelde for skip ervervet fra nærstående part. Som nærstående part anses part definert som nærstående etter skatteloven § 6-41 femte ledd.»

Driftsmidler som inngår i gruppe a, b, c og d, avskrives samlet innen hver gruppe. Driftsmidler som inngår i gruppe e, f, g, h, i og j, føres på egen saldo for hvert driftsmiddel.

Hvis restsaldo er kr 30 000 eller lavere, kan den føres til fradrag.

Fradrag for avskrivning av annet immaterielt driftsmiddel enn goodwill gis bare hvis verdifallet er åpenbart. Er det immaterielle driftsmidlet en tidsbegrenset rettighet, kan avskrivning kreves med like store beløp over driftsmidlets levetid. Høyere avskrivningsfradrag kan bare gis hvis verdifallet åpenbart skjer hurtigere.

Nedskrivning

Regnskap

De generelle reglene for nedskrivning gjelder både for immaterielle eiendeler og varige driftsmidler.

Etter NRS(F) Nedskrivning av anleggsmidler skal nedskrivningsbehovet vurderes ved ethvert verdifall som oppdages. Det er imidlertid bare forventet at foretaket skal oppdage verdifallet dersom det kan knyttes til utslag på noen av indikatorene som er beskrevet i standarden. Indikatorene skal vurderes ved hver regnskapsavleggelse, og baseres på ekstern informasjon som fall i markedsverdi, negativ endring i rammebetingelser, økt markedsrente, eller intern informasjon som observert ukurans eller fysisk skade, endringer i perioden som har negative konsekvenser for bruk eller forventet bruk av anleggsmidlet eller intern rapportering som tilsier at avkastningen fra anleggsmidlet blir dårligere enn forventet.

Indikatorene som fremkommer av standarden, representerer kun et minimum av hva som skal vurderes, og utgjør således ikke en uttømmende liste.

En nedskrivning skal reverseres når grunnlaget for nedskrivning ikke lenger er til stede. De samme indikatorene som brukes for å vurdere nedskrivningsbehov, brukes også ved denne vurderingen. Det er ikke tillatt å reversere nedskriving av goodwill.

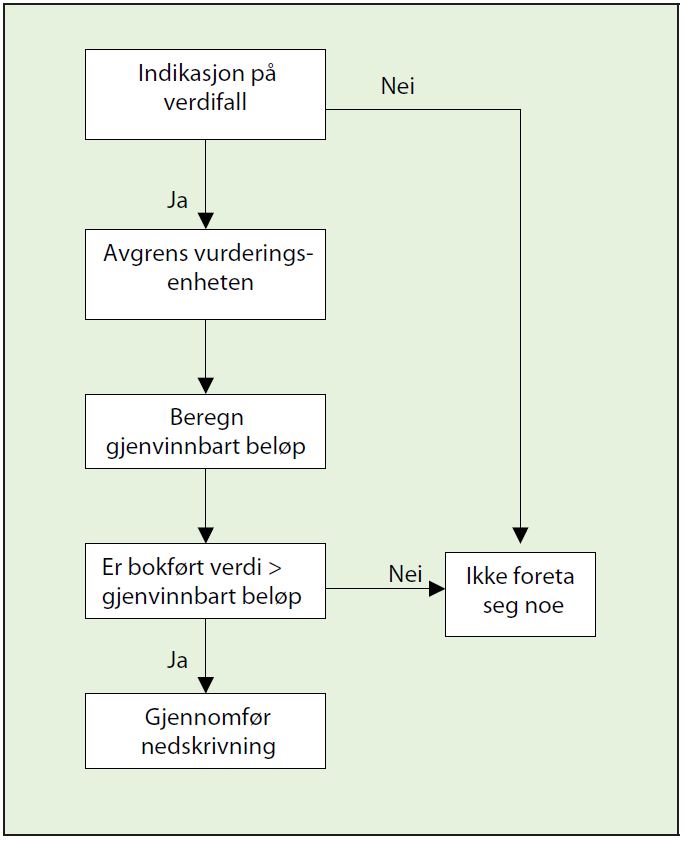

Fremgangsmåten for nedskrivning kan beskrives slik:

Med gjenvinnbart beløp menes det høyeste av netto salgsverdi og bruksverdi. Netto salgsverdi er det beløp som den vurderte enheten kan selges for i en transaksjon mellom uavhengige parter, fratrukket eventuelle kostnader ved salget. Bruksverdi beregnes ut fra nåverdien av estimerte fremtidige kontantstrømmer.

Skatt

Regnskapsmessig nedskrivning påvirker ikke skattemessig inntekt.

Vedlikehold eller påkostning

Regnskap

Påkostninger er utgifter som fører til at de fremtidige økonomiske fordelene (kontantstrømmene) øker i forhold til det som ble lagt til grunn ved anskaffelsen. Det betyr at utgifter som fører til at driftsmidlet blir i en bedre stand enn da det var nytt for foretaket, er påkostninger. Dessuten er slike utgifter påkostninger når de endrer de gjenstående kontantstrømmene for eiendelen positivt i forhold til det som ble lagt til grunn ved anskaffelsen av driftsmidlet, selv om driftsmidlets fysiske stand ikke blir bedre enn da det var nytt for foretaket. Øvrige utgifter skal kostnadsføres som vedlikehold.

Når enkeltdeler av et driftsmiddel har vesentlig forskjellig levetid, men likevel avskrives under ett, vil skillet mellom vedlikehold og påkostning være forskjellig avhengig av om bygget i sin helhet avskrives med en sats som reflekterer levetiden på hovedkomponenten (for eksempel råbygget), eller om avskrivningssatsen reflekterer gjennomsnittlig levetid på driftsmidlets ulike komponenter (for eksempel råbygget og de tekniske installasjonene). Når bygget avskrives over hovedkomponentens levetid, må utskiftinger kostnadsføres i sin helhet, hvis ikke kvaliteten eller forventet levetid øker som følge av utskiftingen (økning i kontantstrømmer ut over det som ble lagt til grunn ved anskaffelsen). Når det brukes en gjennomsnittlig avskrivningssats, er skillet mellom vedlikehold og påkostning komplisert. I dette alternativet avskrives driftsmidlet med en sats som verken reflekterer levetiden på hovedkomponenten eller de komponentene som har en kortere antatt levetid. Når en betydelig komponent skiftes ut, bør en i dette alternativet balanseføre forskjellen mellom kostpris for den nye komponenten og beregnet balanseført verdi av den utskiftede komponenten, der balanseført verdi beregnes ut fra avskrivningssatsen på driftsmidlet totalt. Resten av kostprisen kostnadsføres som vedlikehold. Etter at driftsmidlet er avskrevet til null, bør alle utskiftinger balanseføres. Det vil være en konsekvens av at avskrivningsplanen har forutsatt at driftsmidlet ikke vil skape kontantstrømmer etter at det er avskrevet til null.

Regnskapsmessig bedømmes skillet mellom vedlikehold og påkostning i forhold til driftsmidlets stand når foretaket kjøpte det, mens skattereglenes skille er i forhold til driftsmidlets stand som nytt. Skillet blir dermed ofte ulikt ved anskaffelse av brukte driftsmidler. Den regnskapsmessige løsningen blir annerledes enn den skattemessige i den grad driftsmidlet oppgraderes inntil den standen det var i som nytt. Små foretak kan likevel legge det skattemessige skillet mellom vedlikehold og påkostning til grunn for regnskapet, unntatt når det etter anskaffelsen av et brukt driftsmiddel brukes vesentlige beløp på å oppgradere driftsmidlets stand ut over den standen det var i ved kjøpet.

Eventuell dekomponering av et driftsmiddel påvirker skillet mellom vedlikehold og påkostning for det aktuelle driftsmidlet. Når varige driftsmidler er dekomponert i avskrivningsgrupper for avskrivningsformål, der komponentene i gruppen har omtrent like lang levetid, skal den nye komponenten balanseføres i den aktuelle avskrivningsgruppen med sin kostpris. Samtidig skal eventuell gjenværende balanseført verdi på den utskiftede komponenten kostnadsføres. Dersom en ikke kan identifisere den historiske kostprisen for den utskiftede komponenten, kan kostprisen på den nye komponenten i så fall brukes som estimat på kostprisen på den utskiftede komponenten. Kostprisen kan nedjusteres med prisendringer (inflasjon) i perioden. Beregnet kostpris redusert for beregnede akkumulerte avskrivninger (basert på avskrivningssatsen for den aktuelle gruppen) kostnadsføres. Det kan også gjøres korreksjon for eventuell standardøkning på den nye komponenten i forhold til den gamle. Utgifter til «daglig vedlikehold» skal kostnadsføres.

En inndeling av et driftsmiddel i to komponentgrupper (for eksempel slik at tekniske installasjoner skilles ut fra bygningen for øvrig), fører ikke nødvendigvis til at komponentene samles i grupper med omtrent lik levetid. For eksempel kan enkelte tekniske installasjoner forventes å vare i 15 år, mens andre tekniske installasjoner forventes å vare i 40 år. Skillet mellom vedlikehold og påkostning må da gjennomføres på samme måte som når driftsmidlet ikke er dekomponert (se ovenfor).

Hvis et driftsmiddel ikke er dekomponert, og det gjennomføres betydelige utskiftinger, kan driftsmidlet dekomponeres med tilbakevirkende kraft. En slik dekomponering er en endring av avskrivningsplan, som vanligvis vil føre til at driftsmidlets balanseførte verdi før utskiftingen endres. Regnskapsføringen av en slik estimatendring må følge reglene for endring av avskrivningsplan.

Skatt

Vedlikeholdsutgifter fradragsføres det året utgiften er pådratt, dvs. når vedlikeholdsarbeidet er utført. Dette gjelder selv om det er foretatt en regnskapsmessig avsetning/kostnadsføring for å møte fremtidige vedlikeholdsarbeider. Påkostning på et driftsmiddel skal tilføres driftsmidlets inngangsverdi/saldo, selv om påkostningen er under kr 30 000 eller har en varighet på under tre år.

Realisasjon

Regnskap

Ved avhendelse av driftsmidler regnskapsføres gevinst eller tap i resultatregnskapet. Salgssummen skal ikke føres som salgsinntekt i resultatregnskapet med mindre virksomheten har som sin ordinære virksomhet å selge denne typen eiendeler. Gevinsten fremkommer som et nettobeløp og føres som andre driftsinntekter.

Når en eiendel går tapt, foretar en først en fraregning av den tapte eiendelen med tilhørende kostnadsføring over resultatet. Deretter inntektsføres forsikringsutbetalingen når retten til denne er opptjent. Inntekten klassifiseres som Annen driftsinntekt og skal spesifiseres i note. Til slutt regnskapsføres anskaffelsen av erstatningseiendelen som en vanlig anskaffelse av varig driftsmiddel. Dersom forsikringsoppgjøret regnskapsføres i samme periode som nedskrivningen, er det tillatt etter god regnskapsskikk å se disse to elementene i sammenheng, slik at man foretar en nettopresentasjon av gevinst eller tap i resultatregnskapet. IFRS-løsningen med bruttopresentasjon av forsikringsoppgjøret og nedskrivningen i resultatregnskapet er også tillatt. Se også NRS(V) Regnskapsføring av inntekt og NRS(V) Anvendelse av IFRS-løsninger innenfor GRS.

Skatt

Avhendelse (realisasjon) av driftsmidler i saldogruppe a til d, samt j

I utgangspunktet går salgssummen til fradrag på saldo. Skattyter kan alternativt ta hele eller deler av vederlaget til inntekt. I den grad dette er gjort, skal salgssummen ikke samtidig skrives ned på saldoen.

Hvis salgssummen nedskrives på saldo og saldoen blir negativ, skal en andel minst tilsvarende gruppens avskrivningssats inntektsføres årlig, jf. skatteloven § 14-46.

Realisasjon av driftsmidler på egen saldo, saldogruppe e, f, g, h og i – bruk av gevinst- og tapskonto

For driftsmidler som inngår på egen saldo (gruppe e, f, g, h og i), skal det foretas et eget gevinst- eller tapsoppgjør, jf. § 14–45. Gevinsten eller tapet føres på en særskilt gevinst- og tapskonto for hver næring, og for hver kommune skattyter er skattepliktig til, når det skal tilordnes gevinst eller tap undergitt reglene om stedbundet beskatning.

Er saldoen på gevinst og tapskonto positiv (gevinst), skal inntektsføring skje med minst 20 % årlig av gjenstående saldo. Er saldoen negativ (tap), skal utgiftsføring skje på samme måte og med maksimalt samme sats, jf. skatteloven § 14-45 (4). Hvis gjenstående saldo er lavere enn kr 30 000, utgifts- eller inntektsføres restbeløpet. Inntektsføres hele vederlaget, kommer resterende saldo for driftsmidlet til fradrag på gevinst- og tapskontoen.

Realisasjon av forretningsverdi (goodwill) – saldogruppe b

Ved realisasjon av egenutviklet eller ervervet forretningsverdi kan salgsbeløpet inntektsføres direkte. Alternativt kan det føres til fradrag på saldo for ervervet forretningsverdi, saldogruppe b. Er saldoen fortsatt positiv etter nedskrivningen, kan det fortsatt avskrives på denne. Blir saldoen negativ (gevinst), skal den føres over på gevinst- og tapskontoen, jf. skatteloven § 14-44 (3) annet punktum.

Realisasjon av ikke-avskrivbare driftsmidler

Etter skatteloven § 14-53 er skattyter også for ikke-avskrivbare driftsmidler i virksomhet gitt adgang til å velge inntektsføring av hele eller deler av eventuell gevinst i salgsåret. I den grad gevinsten ikke er tatt til inntekt i realisasjonsåret, overføres den til gevinst- og tapskontoen. Tap ved realisasjon kommer til fradrag på gevinst- og tapskontoen.

Betinget skattefritak

I skatteloven § 14-70 er det gitt regler om betinget skattefritak ved ufrivillig realisasjon, dvs. når objektet:

er gått tapt ved brann eller annen ulykke

er ekspropriert eller solgt til noen som kunne krevd det ekspropriert. Likestilt med ekspropriasjon er odelsløsning og makeskifte i tilfeller hvor erververen kunne krevd eiendommen avstått ved ekspropriasjon.

Gevinsten kan kreves fritatt for inntektsskatt så langt skattyter bruker vederlaget til å erverve nytt objekt av samme art. Gevinsten må i så fall nedskrives på kostprisen ved gjenoppførelsen. Nytt formuesobjekt må være ervervet, eller bindende avtale om erverv må være inngått innen utgangen av det tredje året etter realisasjonsåret. Gevinsten må nedskrives på det nye objektet uten fradrag ved skattefastsettingen. Oppfylles ikke vilkårene, skal skattefastsettingen for realisasjonsåret endres.

Fritaket gjelder ikke for avskrivbare driftsmidler i saldogruppe a til d. Fritaket gjelder heller ikke for varer eller andre omløpsmidler.

Det er særregler for buskap på gårdsbruk, rein i reindriftsnæring, pelsdyr i pelsdyrnæring og fisk i oppdrettsanlegg, se skatteloven § 14-70 (6).

For driftsmidler i saldogruppe e til i gjelder reglene om betinget skattefritak i § 14-70 så langt de passer, jf. skatteloven § 14-44 (4). Oppfylles ikke vilkårene for gjenanskaffelse, overføres gevinsten til gevinst- og tapskonto for inntektsføring fra og med det inntektsåret fristen løper ut.

Skatteplikt ved realisasjon av fast eiendom

Gevinst ved realisasjon av fast eiendom er skattepliktig. Det gjelder særregler om skattefritak ved realisasjon av egen bolig, fritidsbolig og alminnelig gårdsbruk, jf. skatteloven § 9-3 og § 9-13. Se også § 9-7 (5) om unntak fra overtakelse av inngangsverdi der arvelater eller giver kunne ha solgt uten gevinstbeskatning. Tap er bare fradragsberettiget dersom en eventuell gevinst ville vært skattepliktig.

Gevinst ved realisasjon av tomt er alltid skattepliktig, tap er fradragsberettiget. For tomt brukt i næring kan gevinst overføres til gevinst- og tapskonto. Tap skal føres til gevinst/tapskonto.

Det er ingen generell regel om kostprisregulering ved avhendelse av fast eiendom. Med hjemmel i overgangsregel i skatteloven § 9-8 og Finansdepartementets skattelovforskrift § 9-8 er det imidlertid gitt regler om kostprisregulering for de eiendommer som pr. 31. desember 1991 falt inn under området for omregning av kostpris, og som realiseres i 1992 eller senere. Reglene om kostprisregulering gjelder for:

tomt og annen fast eiendom uten avskrivbare bygninger eller anlegg utenom næringsvirksomhet og rettigheter over slik eiendom

avskrivbar bygning hvorav en del har vært brukt av selgeren som egen bolig, for så vidt gjelder den delen av kostprisen som faller på boligen

ikke-avskrivbar arbeider- og funksjonærbolig

leiegårder vesentlig bestemt til beboelse, og alminnelig gårdsbruk og skogbruk, for så vidt gjelder den del av kostprisen som ikke faller på avskrivbare bygninger eller anlegg.

Leasing

Regnskap

NRS 14 Leieavtaler skiller mellom finansiell og operasjonell leasing. En leasingavtale som overfører det vesentligste av risiko og kontroll ved å eie et driftsmiddel til brukeren, er en finansieringsavtale som skal behandles som finansiell leasing regnskapsmessig. Ved finansiell leasing regnskapsføres driftsmidlet som en eiendel for leaser (leietaker) og oppføres i balansen til den verdien som ligger til grunn for terminbeløpene. Driftsmidlet avskrives på ordinær måte i leietakers regnskap. Gjeldsforpliktelsen til leasingselskapet vises som gjeld.

Avtalens rentekostnader regnskapsføres som finanskostnader. Andre former for leasing er å anse som operasjonell leasing eller leie. I disse tilfellene skal leietaker kostnadsføre leien over leieperioden.

Når leieavtaler ikke balanseføres, vises kostnadsført leiebeløp som «Annen driftskostnad». I note til regnskapet, med tilsvarende spesifikasjon som i oppstillingsplanen i balansen, skal det opplyses om årlig leie samt leieavtalens varighet.

Små foretak kan unnlate å balanseføre leieavtaler. Innbetalingene til leasingselskapet regnskapsføres da som kostnad i regnskapet. Forskudd skal balanseføres og fordeles over leieperioden.

Skatt

Skattemessig anses begge former for leasing i utgangspunktet som leieavtaler, men det må foretas en konkret vurdering av om realiteten bak en leasingavtale er kjøp på avbetaling, se Skatte-ABC under emnet «Leasing».

Offentlige tilskudd

Regnskap

Offentlige tilskudd er økonomiske overføringer fra det offentlige til et foretak mot at foretaket oppfyller visse betingelser. Tilskudd kan omfatte kontanter, eiendeler, ettergivelse av gjeld, subsidierte lån, subsidierte priser, reduserte avgifter o.l. Offentlige tilskudd gis enten som driftstilskudd eller investeringstilskudd.

Investeringstilskudd skal som hovedregel bruttoføres. Eiendelen bokføres til brutto anskaffelseskost, uavhengig av investeringstilskuddet, og avskrives over den økonomiske levetiden. Tilskuddet behandles som utsatt inntekt og resultatføres som en korreksjonspost til avskrivningene i takt med avskrivingsperioden. Ved nettoføring går tilskuddet til fratrekk i eiendelens anskaffelseskost, som føres opp med nettobeløp i balansen. Tilskudd kommer indirekte til fratrekk i avskrivningene gjennom redusert anskaffelseskost på eiendelen. I den utstrekning tilskuddet er ment som et tilskudd til selve investeringen og en verdireduksjon er nødvendig for å bringe overensstemmelse mellom virkelig verdi og de fremtidige kontantstrømmene, legges nettoføring til grunn.

Driftstilskudd føres mot den kostnads- eller inntektspost tilskuddet relaterer seg til. Tilskudd vedrørende bestemte driftskostnader bør behandles som kostnadsrefusjoner. Mottatt tilskudd som først blir benyttet i senere perioder, tas ikke til inntekt, men føres opp i balansen som utsatt inntekt. Resultatføring av hele tilskuddet ved utbetaling vil normalt være i strid med god regnskapsskikk.

I henhold til NRS 4 om offentlige tilskudd skal det gis opplysninger om:

hvilke typer tilskudd foretaket har og varighet

betingede forpliktelser tilknyttet tilskuddet, herunder tilbakebetalingsforpliktelser dersom visse forutsetninger ikke oppfylles

regnskapsføring av tilskuddet, herunder brutto- eller nettoføring

tilskuddsbeløpets størrelse

tilskudd som ikke direkte fremgår av regnskapet

Skatt

Offentlige tilskudd er som hovedregel skattepliktige. Periodisering skjer normalt når mottakeren får en ubetinget rett til tilskuddet. Utbetales skattepliktig tilskudd i år før kostnaden er påløpt, kan inntektsføring av tilskuddet utsettes til det senere år som kostnaden påløper. Dette kan være aktuelt ved utbetaling av etableringstilskudd og lignende tilskudd til nyetablering.

For tilskudd fra Staten, en kommune eller et selskap med offentlig støtte, til erverv av driftsmiddel, skal beskatningen gjennomføres ved at kostprisen på driftsmidlet reduseres, jf. sktl. § 14-42 (2) bokstav a, annet punktum. Også investeringstilskudd som gjelder ikke-avskrivbare driftsmidler, kan nedskrives på inngangsverdi, og kommer dermed ikke til beskatning i utbetalingsåret, se BFU 59/07.

Enkelte offentlige tilskudd er fritatt for beskatning. Dette gjelder blant annet (§ 5-31):

tilskudd til investeringer i faste anlegg og tilhørende produksjonsutstyr innenfor rammen av bygdeutvikling (BU-midler) innenfor det geografiske området som omfattes av § 3 bokstav a i forskrift 17. juni 2014 nr. 807 og distriktsrettet investeringsstøtte etter samme forskrift, jf. likevel § 14-44 første ledd siste punktum.

bidrag fra næringsorganisasjon hvor den næringsdrivende er medlem.

skattefradrag etter § 16-40. (SkatteFUNN)

Skatte-ABC 2024 stikkord «Tilskudd – offentlige tilskudd. Mange tilskudd og ordninger administreres av Innovasjon Norge (innovasjonnorge.no).

Utvikling

Regnskap

Utgifter til egen utvikling kan balanseføres dersom følgende er oppfylt:

de nedlagte utgiftene kan forventes å resultere i en identifiserbar eiendel

kontrolleres av foretaket ved at det kan sikre de økonomiske fordelene og kan hindre andres adgang til disse

det er tilstrekkelig sannsynliggjort at økonomisk fordel vil oppnås i fremtiden

utgiftene kan måles på en pålitelig måte

Balanseført utvikling skal avskrives etter en fornuftig plan. Avskrivningsmetode skal i rimelig grad gjenspeile forventet profil på fremtidige økonomiske fordeler. Teknologisk og markedsmessig utvikling medfører usikkerhet med hensyn til fremtidige økonomiske fordeler. Usikkerheten øker vesentlig med lengre tidshorisont, noe som gjenspeiler seg i foretakenes økonomiske kalkyler gjennom risikojustering av kontantstrømmer som faller langt frem i tid eller risikojustering av diskonteringsrenten. Det må tas hensyn til denne usikkerheten ved valg av avskrivningstid og avskrivningsmetode. I praksis vil lineære avskrivninger som regel gi en tilfredsstillende tilnærming. Dersom den økonomiske levetiden for balanseført utvikling ikke kan anslås pålitelig, skal den avskrives over maksimalt ti år.

Selv om utgifter til egen utvikling oppfyller kravene til balanseføring, tillater regnskapsloven § 5-6 en løpende kostnadsføring. Kostnadsførte utgifter kan ikke reverseres og balanseføres i senere regnskapsperioder. Kjøpt utvikling og kjøpte rettigheter som kan identifiseres og som vil føre til fremtidige økonomiske fordeler for foretaket, skal balanseføres.

For utvikling skal det opplyses om art og utgifter medgått i regnskapsåret både for balanseførte og kostnadsførte prosjekter. I tillegg skal det opplyses om forventet, samlet inntjening dekker medgåtte, samlede utgifter for balanseført utvikling. Det bør også opplyses om benyttede avskrivningssatser. I årsberetningen skal det også gis opplysninger om forsknings- og utviklingsaktivitetene.

SkatteFUNN-ordningen

Skattefradraget for utgifter er i realiteten et offentlig tilskudd og den regnskapsmessige behandlingen skal følge NRS 4 Offentlige tilskudd. Regnskapsføringen av skattefradaget vil være avhengig av om utgiftene til FoU balanseføres eller kostnadsføres i henhold til NRS(19) Immaterielle eiendeler.

Skatt

Etter skatteloven § 6-25 skal utgifter til egen forskning og utvikling knyttet til konkrete prosjekter som kan bli eller er blitt til driftsmidler, behandles som en del av kostprisen for driftsmidlet. Andre utgifter til egen forskning og utvikling skal fradragsføres etter realisasjonsprinsippet.

Finansdepartementet har i en uttalelse presisert at aktivering av kostnadene først skal skje fra det tidspunktet det er sannsynlig at driftsmidlet blir en realitet. Sannsynlighetsvurderingen må foretas på et kvalifisert grunnlag. Bare utgifter som påløper etter at det anses sannsynlig at driftsmidler vil bli utviklet, må aktiveres. Det betyr at den foretatte utgiftsføringen av tidligere kostnader ikke skal reverseres. Dette innebærer en vesentlig begrensning av aktiveringsplikten. Heller ikke driftsmidlets mulige merverdi (markedsverdi utover kostpris) inngår i en eventuell aktiveringsplikt.

Næringsdrivende får et særskilt skattefradrag for kostnader til forskning og utvikling (FoU), jf. skatteloven § 16-40 og Finansdepartementets skatteforskrift § 16-40. En forutsetning for at virksomheten skal få skattefradrag for FoU-kostnadene, er at prosjektet er godkjent av Norges forskningsråd og at kostnadene er attestert av revisor.

For at lønnskostnader skal inngå i beregningsgrunnlaget, må det dreie seg om en reell lønnsforpliktelse hvor utbetaling ikke er avhengig av fremtidige resultater. Regnskapsført lønn som ikke er utbetalt og som ikke er tatt med i a-meldingen for januar i året etter inntektsåret, kan ikke tas med i beregningsgrunnlaget. Fradraget for egne ansatte og indirekte kostnader beregnes basert på den ansattes avtalte og reelle årslønn. For å dekke indirekte kostnader multipliseres årslønnen med 1,2 promille. Timesatsen som da fremkommer (maksimalt kr 700), multipliseres med antall timer på prosjektet som maksimalt kan være 1850 pr. år. Eksempel: årslønn kr 700 000 x 1,2 ‰ = kr 840. Maksimal timesats er kr 700. Beregningsgrunnlaget for denne ansatte blir da kr 700 x 1850 = kr 1 295 000.

Det skal føres et eget regnskap for prosjektet som på oppfordring fremlegges for skattemyndighetene. Prosjektregnskapet må føres løpende gjennom året. Som dokumentasjon av personal- og indirekte kostnader må det kunne fremlegges timelister for FoU-personale som viser, fordelt pr. dag, navn på FoU-person, antall timer samt hvilke delmål som er bearbeidet. FoU-medarbeider og prosjektansvarlig signerer timelistene løpende og minst hvert kvartal.

For innkjøpte FoU-tjenester fra nærstående skal timesatsen beregnes på samme måte. Ved kjøp av FoU-tjenester fra nærstående for over 100 000 kr eks. mva., skal kostnaden dokumenteres ved at fakturaen vedlegges underleverandørens prosjektregnskap og grunnlagsdokumentasjon.

Skattefradraget gis med 19 % av de godkjente FoU-kostnadene. Dersom virksomheten ikke er i skatteposisjon, blir beløpet utbetalt ved skatteoppgjøret.

Grunnlaget for skattefradraget beregnes ut i fra årlige kostnader. For egenutførte FoU-prosjekter begrenses kostnadene til kr 25 mill. for det enkelte inntektsåret.